Hårdfør amerikansk økonomi vandt juni

Bedre end ventede nøgletal fra den amerikanske økonomi trumfede i juni både svagere tal ud af Europa og Kina, samt et finansmarked, der muligvis står overfor at måtte opgive tanken, om renter har toppet, i hvert fald, at de snart skal nedad.

At økonomien i rentefølsomme sektorer igen er begyndt at accelerere i USA til trods for stigende renter, var blot med til at forstærke fornemmelsen af, at en økonomisk nedtur ligger langt væk i USA.

Ser vi på resten af verden, var billedet dog meget anderledes. Europæisk økonomi synes efter en kort opblomstring at være på vej ned i hullet igen. Det samme er billedet i Kina, der på grund af fortsat fald i den globale lagercyklus, har meget svært ved at holde momentum efter genåbningen. Dermed afhænger meget af den amerikanske økonomi, og vi er meget langt fra en stabil situation, hvor økonomien globalt set fyrer på alle cylindre.

Der er muligvis små tegn på, at den globale lager cyklus er ved at vende, men også små tegn på, hvis vi kigger på de fremadrettede indikatorer, at hårdførheden af amerikansk økonomi måske er ved at bøje af. På de helt store linjer forventer jeg dog ikke definitive signaler om, hvor tæt/langt vi er fra en recession i løbet juli. Den fremadrettede guidance fra selskaber når regnskabssæsonen starter bliver nok den største ledetråd for investorer.

Den negative side af den større optimisme omkring økonomien, stod dog også hurtigt klart, nemlig stigende renter og futures, der nu indikerer, at disse renteniveauer bliver fastholdt langt ind i fremtiden. Kommunikationen fra centralbanktopmødet i portugisiske Sintra var af samme skuffe og ikke til at misforstå. Kampen mod inflation overtrumfer risikoen for, at dette er en fejl, og deraf følgende risiko for at det presser økonomierne ud i recession.

Set i lyset af, at rentefølsomme sektorer i USA accelererer igen, og kerneinflationen i især Europa er fladet ud på nogen relativt høje niveauer, ja så er det måske mere end bare tomme trusler fra centralbankcheferne.

Med et aktiemarked, der indtil nu har været i stand til at modstå signalerne fra obligationsmarkedet, støtte fra mange tilskuere (penge) på sidelinjen, og overskrifter der snakker om, det er 1995 eller 1999, ja så virker det til, at aktiemarkedet er mest klar til at gå ind i ringen til runde 2. Man skal huske på, at i 1995 så vi centralbanker bekæmpe inflation og begynde at sænke renter igen, hvilket frem til 1999 skabte den vel nok største aktieboble i historien, nemlig dotcom boblen. Det skal dog siges, at det i 1995 var fra meget lavere niveauer på inflationen.

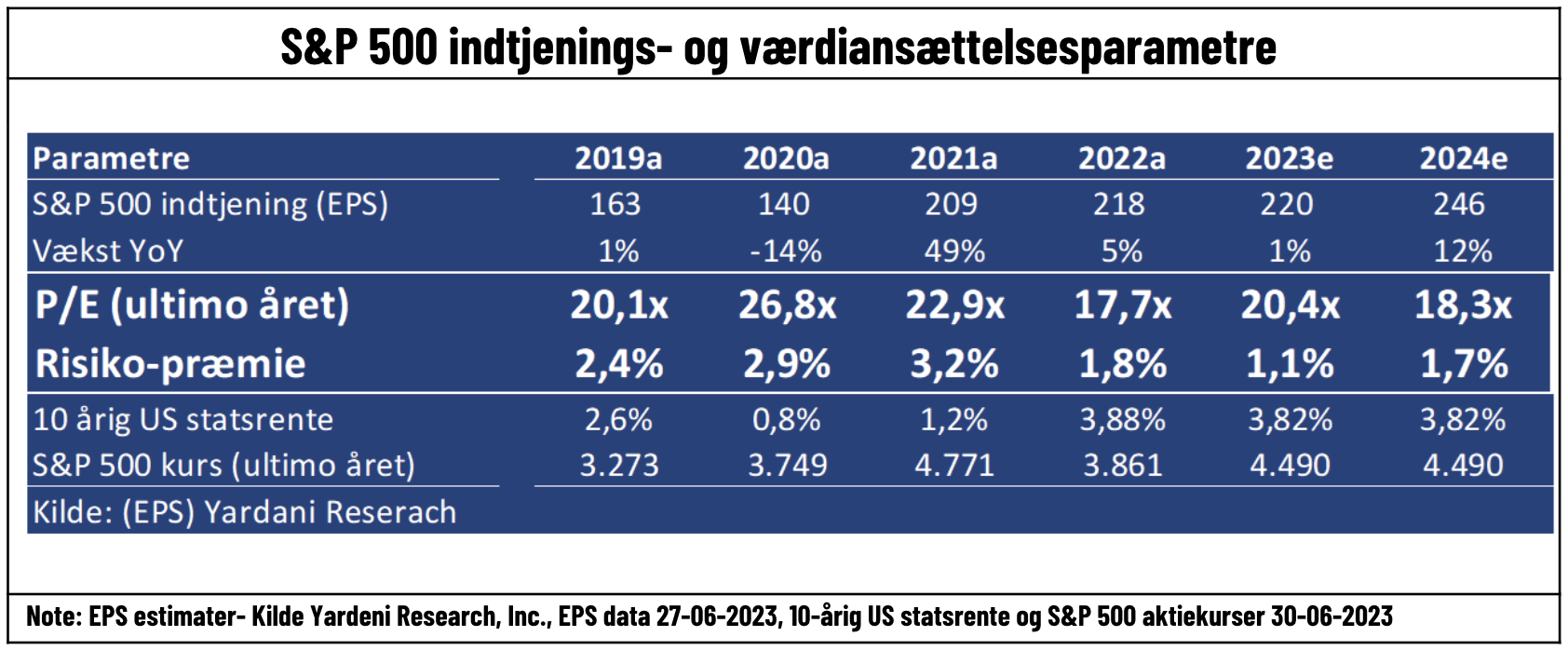

4.200 brudt godt og grundigt, også på trods af en historisk høj prissætning

Da vi stod på tærsklen til juni, lå S&P 500 og svævede lige omkring en grænse på 4.200, som havde vist sig meget svær at bryde. Den grænse blev i juni brudt godt og grundigt. Det på trods af renter steg marginalt, og indtjeningsforventninger ikke rykkede sig ud flækken. Kort sagt, afkast kom, ved at risikopræmien blev sænket (merafkast på at holde aktier vs. 10-årige statsrenter). Igen en reminder om, at værdiansættelse er en lousy kortsigtet indikator og primært siger noget om det forventede afkast på mellemsigt (2-5 år). Ikke desto mindre er det jo et målepunkt på, hvor meget man bliver belønnet for at tage risici.

Og det er lige nu stort set ingenting med en risikopræmie på ca. 1%. Det hjælpes ikke ligefrem af, at risikoen mere synes på nedsiden for indtjeningsestimater og på oppesiden for renter.

Bruger man i stedet for de 10-årige, de 2-årige amerikanske statsrenter, ja så er vi i den historiske meget usædvanlige situation, at putter man sine penge i disse obligationer, får man ca. det samme afkast som ved at holde aktier. Set i lyset af hvor vi henne i markedscyklus (sencyklus) meget usædvanligt, om end det skal anerkendes, at der er forskelle. Aktiemarkedet giver mere beskyttelse i tilfælde af, at du frygter høj inflation, mens obligationer giver dig bedre beskyttelse, hvis du frygter at en recession står for døren.

Mere brede på afkast i juni

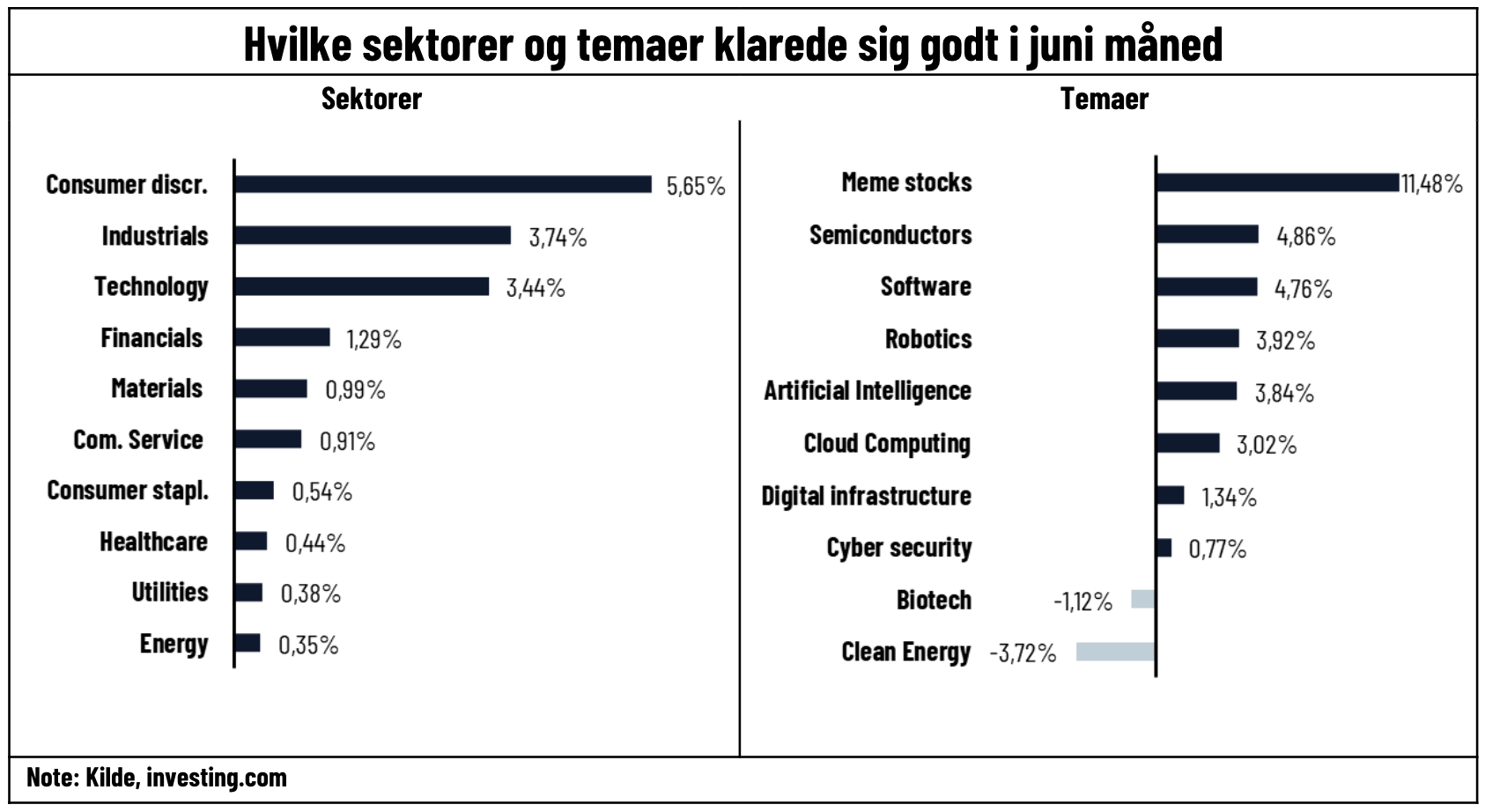

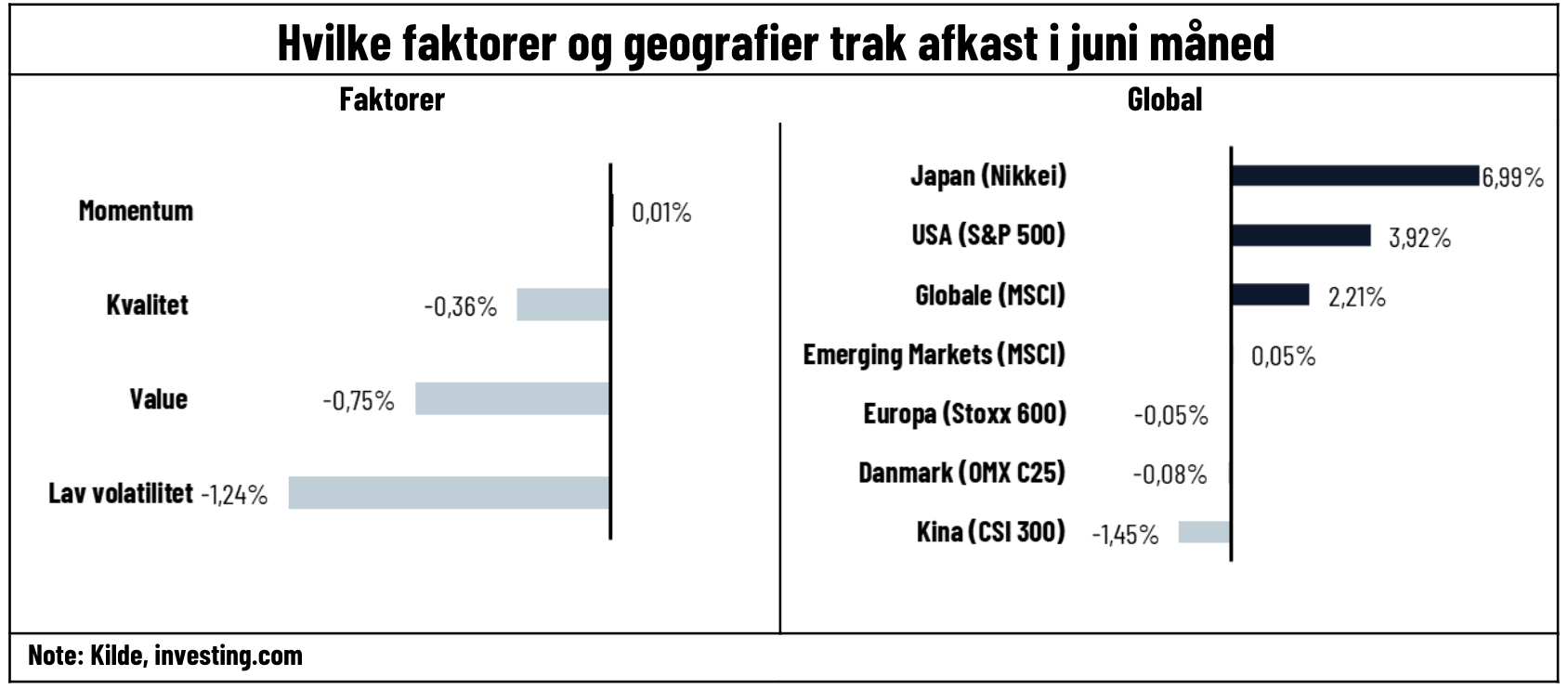

Ser man på, hvilke faktorer og geografier, der kom ud som vinder i juni, minder det lidt om sidste måned. Momentum som vinder er en klar indikator, at korte penge styrer showet, og det som virkede i går jagtes. Det samme billede ser vi også på landeniveau, hvor vindere og tabere er det samme som i maj.

Ser vi dog på, hvilke sektorer, der kom ud som vindere i juni, danner der sig dog et lidt mere nuanceret billede. Med forbrugercykliske aktier som vindere, samt finans og industri højt på listen, ja så er afkast mere bredt funderet end i maj, hvor stort set alle sektorer udover teknologi var i minus. I forhold til temaet som prægede måneden om bedre end ventet økonomisk vækst, måske ikke den store overraskelse.