FRA “GULDLOK” – TIL “POLICY-ERROR” SCENARIET PÅ BARE EN MÅNED

Michael Friis Head of Equities

Februar måned – For stærke data drev renter kraftigt i vejret

Ingen tegn på svage jobmarkeder, stærke forbrugertal støttet af de mere højfrekvente data såsom kreditkort, men især de første skuffelser på inflationstallene i et par måneder betød, at Guldlok scenariet mere eller mindre blev opgivet, og dermed ideen om at vi kunne lande blødt samtidig med, at inflationen kom stille og roligt ned.

Midt på måneden opfandt vi så et nyt scenarium. Det såkaldte ”No-Landing”, hvor væksten fortsætter højt, men inflation også vil ligge på et strukturelt højere niveau. Som alle dog ved, skal et fly ned på et tidspunkt, enten til en blød eller hård landing. For nemheds skyld, er det dog en god beskrivelse af et muligt scenarium på to-års sigt. For aktiemarkedet er det ikke et helt så positivt et scenarium som guldlok, men heller ikke nogen katastrofe. Husk aktier er god beskyttelse mod inflation på lang sigt, og den højere økonomiske vækst vil understøtte indtjeningen hos selskaberne

Inflationsdata fortsatte dog med at komme alt for varme ind. Dermed kom scenariet om Policy-Error også på bordet sidst på måneden. Det er scenariet, hvor centralbanker er nødt til at hæve renter hurtigt og massiv for igen at få kontrol med inflationsforventningerne. Men da pengepolitik først har effekt på 6-12 måneders sigt, vil det fremtvinge en recession på den lidt længere bane, om det er det de vil eller ej.

Effekten udeblev da heller ikke i rentemarkedet, hvor den amerikanske 10-årige statsrente fra bunden steg med ca. 60 basispunkter, og nu igen flirter med 4% niveauet. Et niveau vi sidst så i november 2022. Aktier ignorerede rentestigningerne længe, men overgav sig da makrodata fortsatte med at overraske positivt. I forhold til november 2022 skal vi jo heller ikke glemme, at aktier handler på højere niveauer og dermed har sværere ved klare sådanne renteniveauer på trods af, at vi er mindre bange for økonomien nu.

Set ud fra et alt andet lige synspunkt, skal 1% på den risikofrie rente give et fald i aktiemarkedet på 10-20%, alt efter om vi snakker om billige eller dyre aktier (målt på P/E). Vi har jo slet ikke set fald i den størrelsesorden endnu, hvilket jo kan forklares med den anden positive faktor, der har overrasket i år, nemlig udsigten til højere økonomisk vækst. Den del holder i vores optik fortsat, trukket af den amerikanske forbruger, Europa som kommer nemmere igennem energikrisen samt Kina’s genåbning. Dermed er det primært de stigende renter, vi skal bekymre os om lige nu.

Ingen ilt over S&P 500 i 4.100-4.200 til at fortsætte stigninger

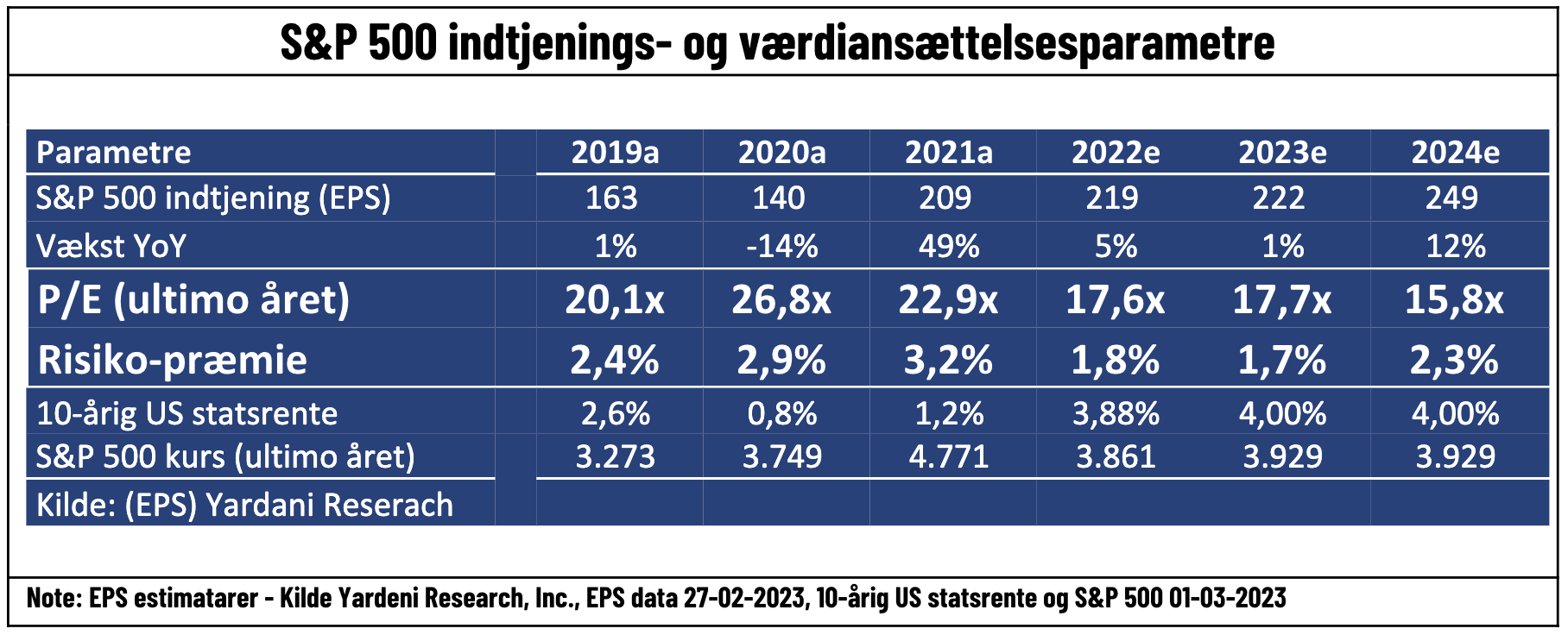

Mens aktier i starten ignorerede de højere renter, så blev Mark Wilson kendt for at bruge et udtryk fra bjergbestigningsverden. Når man når over 8.000 meter, er man i dødszonen. Man kan godt prøve at kravle mod toppen, men man skal lykkedes eller hurtigt ned igen. Dødszonen i aktiemarkedet nås, når risikopræmien bliver for lav, eller sagt på en anden måde, når merafkast at holde aktier vs. de mere sikre obligationer bliver for lavt.

Som det kan ses i figur 1, har han jo desværre ret. Når renter er 4%, og vi handler aktier på en P/E 18x, ja så får man ca. 1,7% i merafkast. S&P i 4.100 niveauet, kun ca. 1,3%. På den længere bane bør dette ligge i ca. 2,5-3% niveauet. Det bliver endnu værre, hvis man kigger på de korte 6 måneders renter, ja så kan man faktisk få samme afkast som i aktiemarkedet.

Baseret på netop den model skrev vi i vores første skriv fra foråret 2022, at aktier nok ville handle i 3.400-3.500 til 4.100-4.200 (S&P 500) baseret på Best/Worst case scenarierne. Hvor kedeligt det end kan lyde et år efter, er det desværre nok fortsat sandheden. For at være lidt positiv burde bunden nok løftes lidt, idet vi nok kan udelukke risikoen for meget hård økonomisk landing.

Ligger nok mest til No-Landing, hvilke typer af aktier man skal så eje

Makro og inflationsdata er flyvske og vil nok fortsætte flyvske på grund af de store bevægelser i økonomien Corona’en har medført. Men skal vi se på trends fra februar, er der i mine øjne tegn på at de økonomiske data vil fortsætte rimeligt stærke på kort sigt, simpelthen fordi økonomierne ikke er så rentefølsomme som tidligere, og dermed heller ikke styrtdykker bare fordi renter stiger. Jo boligøkonomien rammes, men resten af økonomien kan fortsætte rimeligt stærkt grundet jobmarkedet. Det betyder desværre nok også, at vi ikke længere skal indregne, at centralbanker stopper op og slet ikke, at de sænker renter i andet halvår af 2023.

Og skal jeg vælge side, er der nok større sandsynlighed for det negative scenarie med ”Policy-Error” end ”Guldlok” vender tilbage.

Det betyder ikke, at man ikke skal eje aktier. Bare ikke de aktier, som var alles favoritter langt ind i februar, nemlig den mere spekulative- og vækstdel af markedet. Private vil forsøge at fortsætte her, men vi ser allerede tegn på aktiviteten med spekulere i kursfald (shorte) i den type af aktier igen stiger. Tvunget lukning af shorts i den type af aktier, på grund af de kraftige stigninger i januar og start februar, var nok en af hovedårsagen til den type af investeringer fik vinger.

Hvis man som jeg tror mest på No-Landing, er det bedste at eje selskaber med en stærk pricing-power (evne over lang tid til at overvælte prisstigninger på kunder). Den type af selskaber vil nyde godt af en relativ høj økonomisk vækst, samtidig med de kan klare højere inflation, idet de kan overvælte prisstigningerne. Desværre findes ikke en ETF, der dækker dette område, og disse virksomheder eksisterer på tværs af industrier. Så et helt overordnet tip er svære at give.

Skal man være aggressiv skal man nok på grund af den højere økonomiske vækst mere gå efter de cykliske dele af aktiemarkedet, såsom industri, transport, fremfor vækstsegmentet, der på grund af deres prissætning trues mere af højere renter. Green-Tech kunne også i mine øjne klare sig godt. CO2 kvote-priser er igen steget kraftigt. Jeg har desuden en forventning om, at europæiske politikere skal ud af busken snart med massive stimuli og udbygningsplaner, hvis ikke hele den grønne europæiske infrastruktur skal flytte til USA.

Februar afkast – Mudret billede, men lille tilt mod No-Landing scenariet

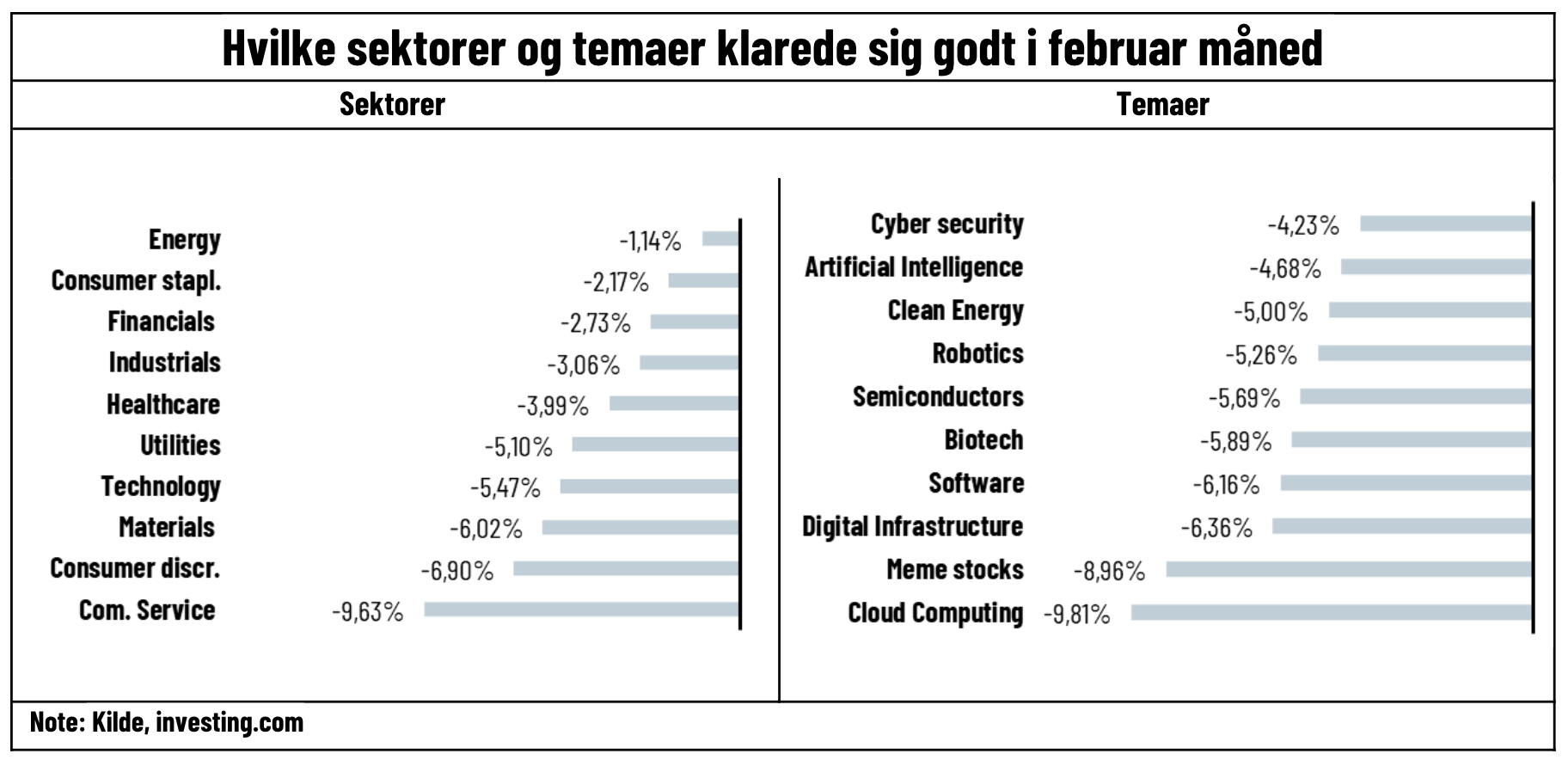

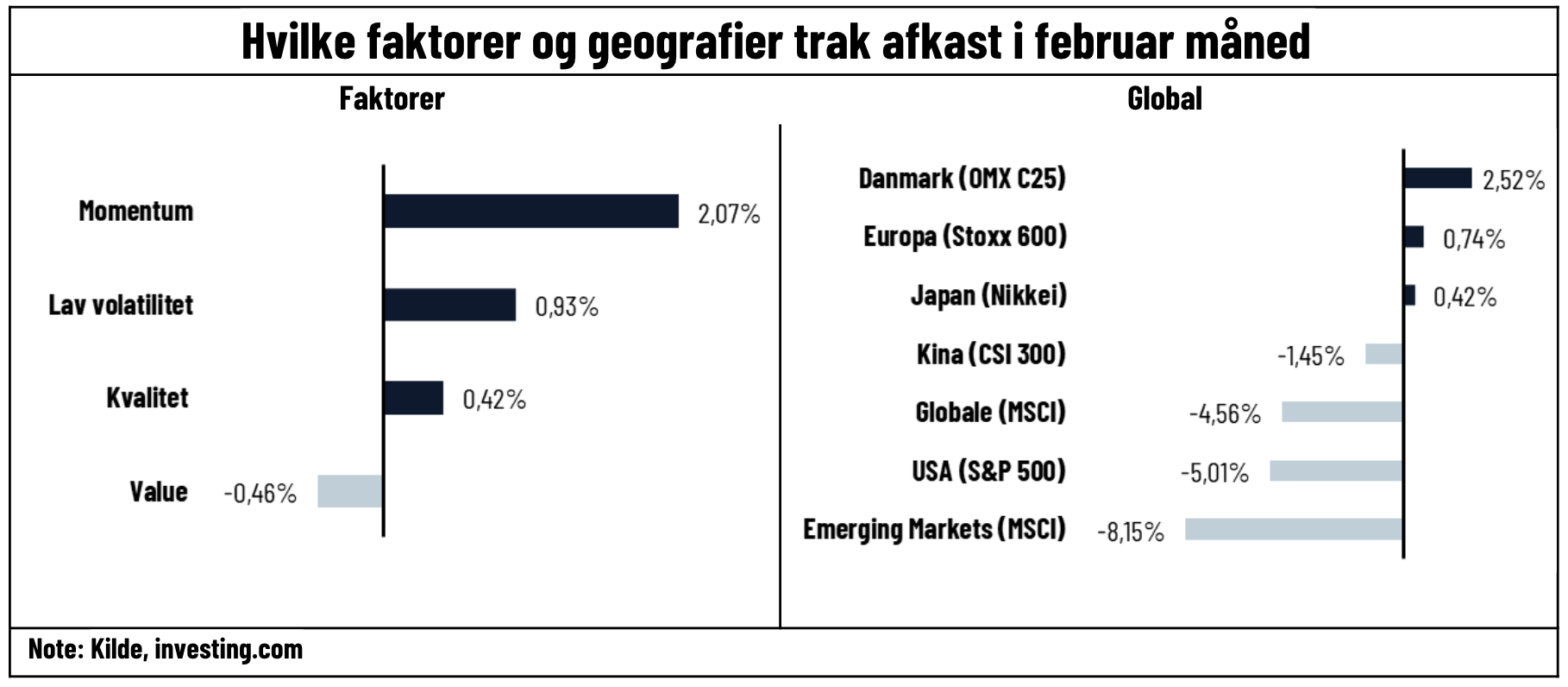

Geografisk var EM og USA hårdest ramt, mens Europa og herunder Danmark klarede sig bedre. Det virker helt rigtigt, idet stigende renter primært er et problem for de regioner, hvorimod Europæiske aktier jo mere drives af de økonomiske vækstudsigter, ja og så tysk industri, som nyder godt af vi har pillet katastrofescenariet omkring energipriser godt og grundigt ud. Ser vi på faktorerne, leverede momentum det bedste afkast (mindst negativ). Det er nok en fortælling om en todelt måned end noget andet. Momentum virkede ekstremt godt i starten af måneden, lidt mindre godt hen imod slutningen og ind i starten af marts.

Ser vi på sektorerne leverede energi og finans et comeback. Energipriser er egentligt ikke kommet meget op, men det er jo en sektor som er meget billig, og dermed også et ”value” kald. Finans comeback kræver jo ikke meget forklaring, med renteudviklingen i mente

Ser vi på temaer, som jo alle er i vækstsegmentet, og dermed generelt ramt af stigende renter, ja så måske en lille tendens tilm at vi nu begynder at kigge lidt ind i fremtiden, og ikke bare køber hvad der stiger mest. Cyber-Security, er jo der hvor vi ser den strukturelt stærkeste langsigtede case (og gode regnskaber for sags skyld lige nu). Grøn energi får jo også lidt et comeback sammen med energisektoren samt stigende CO2 kvotepriser. AI var jo den helt store historie i alle medier. Men her ser vi igen en todeling af måneden, hvor AI aktier steg kraftigt i starten, men hen imod slutningen fes den bølge lidt ud. Misforstå mig ikke. Dette bliver en af de største trends på lang sigt, men kortsigtet vil det have meget lille effekt på nogen resultater.