“It's the economy, stupid” – gælder også for aktiemarkedet

Vi har startet med en overskrift fra et af de mere kendte politiske budskaber. Ikke desto mindre gælder det samme i aktiemarkedet. Vi har en tendens til altid at snakke om en masse om risici, og nu må det da snart gå sydover. Nogle gange glemmer vi dog, at større vedblivende korrektioner i aktiemarkedet som regel kræver en recession. Data peger på, at vi er ret langt fra.

Vores hovedtese i septembers nyhedsbrev var, at billedet omkring en accelererende økonomi ville dominere og evt. stigende renter ikke ville blive et stort problem for aktiemarkedet. Det holdt rimeligt stik.

Den anden tese var, at US valget ikke ville dominere særligt meget. Her tog vi en smule fejl. Trump overtog føringen som klar favorit, og dermed en klar tendens til at aktier/sektorer der forventes at klare sig bedre under hans embede, trak afkastene.

Vi forventede at Kina nu ville være ude af bryllupsrejseperioden, og vi skulle se reelle stimuli. Den teses holdt meget godt. Selvom vi drypvis har set Kina levere stimuli, har vi manglet impulser fra finanspolitikken, og ikke kun pengepolitikken.

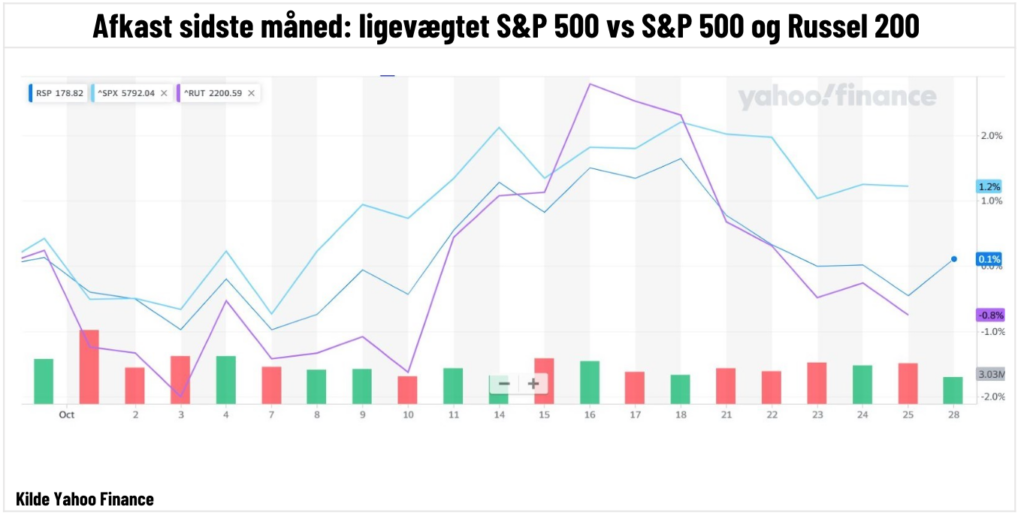

Vi forventede også, at vi ville se lidt mere brede i markedet, samt en potentiel svag overperformance af value-aktier og mindre selskaber. Vi nævnte dog også, at det var et ”close call” og, at vi ikke ville smide penge efter det kald. Her holdt vores kald heller ikke særligt godt. Så det var godt, at vi ikke var villige til at smide penge efter det. Både det lige-vægtede S&P 500 (alle selskaber vægtes ligeligt så teknologigiganter ikke dominerer) samt Russel 2000 (mindre US selskaber), gav lavere afkast end S&P 500.

Vores hovedteser for november bliver for første gang lidt mere præget af valget. Første tese er, at Trump vinder, og det vil til at starte med løfte aktier.

Vi får ikke det tætte valg, hvor afgørelsen trækker ud, hvilket nok vil sende aktier ud i en større korrektion. I løbet af måneden bliver afkast afgjort af to forhold. For det første, hvor meget Trump før indsættelsen vil sætte fokus på hans tarif–politik. For det andet, om han har fået begge kamre med sig. Får han både senatet og kongressen med os, hvilket der er en vis sandsynlighed for, og fortsætter han med at forfølge sin rolle som tarif-konge, vil renter nok stige så kraftigt, at aktier vil se et dyk.

Det er en lidt kontrær tese, set i lyset af hvad vi normalt har set i aktiemarkedet efter et præsidentvalg. Inflationsforventninger vil gå op på forventninger om en meget ekspansiv finanspolitik sammenholdt med at hans plan om at virksomheder i løbet af nul tid flytter til USA, så tarifer ikke betyder noget, er klart forkert. Man kan ikke flytte rundt på 30 års investeringer i globale–forsyningskæder. Se bare hvor langt vi er kommet efter Corona på trods af, at alle snakker om at nedbringe risikoen i sin forsyningskæde. FED vil få svært ved fortsætte deres nuværende cyklus med rentesænkninger, hvis inflationsforventninger mister deres anker.

De første par dage vil Trumps favorit-sektorer klare sig godt, men da der allerede er købt godt ind i dem på forhånd, så dør dette hurtigt ud (køb på rygter, sælg på fakta). Europæiske aktier kommer en smule under pres, men kinesiske investorer håber nok på en Trump sejr, som vil holde hånden under kinesiske aktier. Det selv med tarif-kongen ved bordenden.

Årsagen til det er, at der vil blive spekuleret i, at Kina vil kunne slå en handel af med Trump. Den igangværende regnskabssæson bliver ikke en katalysator for en negativ korrektion. Dertil er overliggeren (analytikernes forventninger) igen sænket så meget op til sæsonen, at selskaber har nemt ved at overgå forventningerne. Fjerde kvartals guidance bliver dog målt op imod en overligger der fortsat er sat meget højt, hvilket også kan gøre det svært for regnskaberne at blive en voldsom positiv katalysator.

Spekulation på valgresultat drop det, kræver at ramme rigtigt på tre forhold

Op til et US valg vil mange månedsbreve, finansartikler, etc. fokusere på hvordan du skal investere i forskellige scenarier. Normalt kræver investeringer, at du rammer rigtigt på et til to forhold. At spekulere på valg kræver at ramme rigtigt på tre forhold. Du skal gætte kandidaten. Det er klart blevet nemmere.

Du skal gætte på sandsynligheden for han/hun vil/kan føre sin politik ud i livet. Med sandsynlighed for, at favoritkandidaten tager begge kamre, kunne dette endda også udspille sig. Der, hvor det bliver svært, er at regne på hvor meget der allerede er indregnet. Her tyder alt på en ret stor del.

Det kan betyde, at du skal lave kaldet på Harris som præsident hvis du vil tjene stort på valget, medmindre du er day-trader. Med tre forhold man skal have rigtigt, vil jeg gerne advare mod at spekulere ind i valget, især fordi jeg ser markedet allerede have prissat det mest sandsynlige scenarium rigtigt godt ind, og fordi vi ikke rigtigt har åbnet op for de negative elementer af det scenarie.

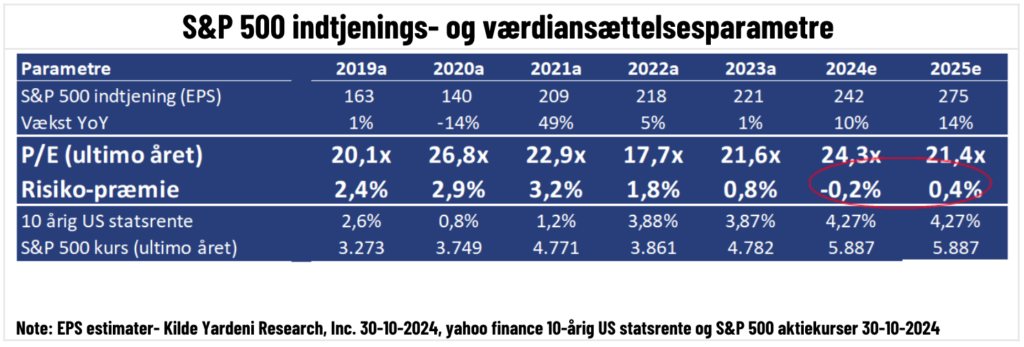

Værdiansættelse – der skal ikke mange rentestigninger til før risikopræmien er væk

Selvom vi kortsigtet ikke har set større negative effekter af de kraftigt stigende renter i aktiemarkedet, betyder det ikke, at de ikke har en langsigtet effekt.

Ser vi på værdiansættelse, og kigger et år frem, skal vi ikke se store rentestigninger før risikopræmien er væk. Risikopræmien, er den merbetaling man får på at holde mere risikofyldte aktiver som aktier. Stigende renter er jo heller ikke scenarie, der ligger langt gemt væk.

Vi skal heller ikke se forventninger til indtjeningsvæksten droppe meget. 14% indtjeningsvækst næste år, er noget vi ser i et ud af ti år, og oftest når vi kommer ud af en periode med meget lav vækst. Med en No-Landing økonomi i mente, samt teknologi–giganter der har det godt, kan vi dog ikke udelukke at analytikerne får ret, men risikoen er er klart på nedsiden. Vi har allerede op til denne regnskabssæson set både 2024 og 2025 estimater blive skåret ned. Den nuværende Q3 sæson bliver dog næppe katalysatoren for store estimat-justeringer.

Den mest synlige effekt i oktobers afkast var Trumps genopstandelse som storfavorit

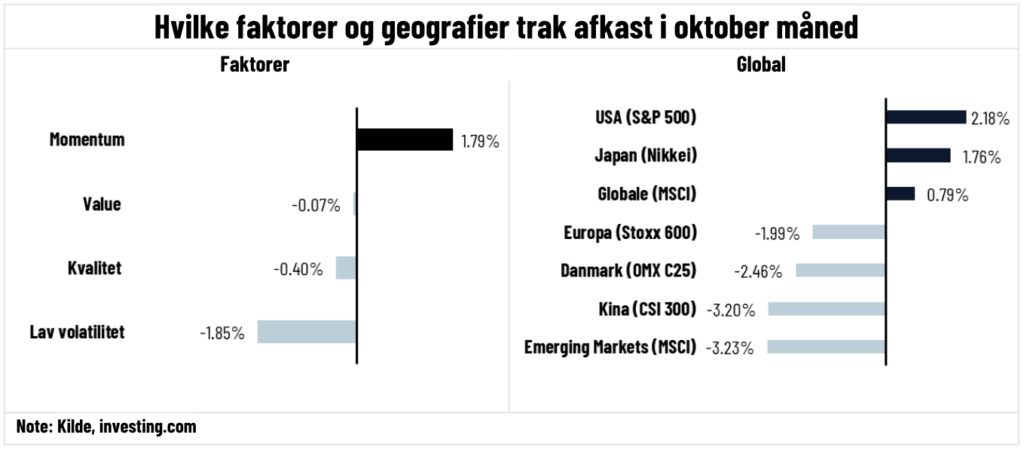

Ser vi på hvilke faktorer samt geografier der trak de bedste afkast, kan vi lige ane vores hovedtese om Trump som præsident trak afkastene.

Momentum, som ofte er teknologiselskaber, kom ud som sejrherre blandt faktorerne. US aktier slog resten af verden, og den der kommer tættest på Japan var primært trukket af en svækket Yen. En svækkelse, nok delvist trukket af stigende US renter, og dermed en indirekte effekt af Trump som præsident.

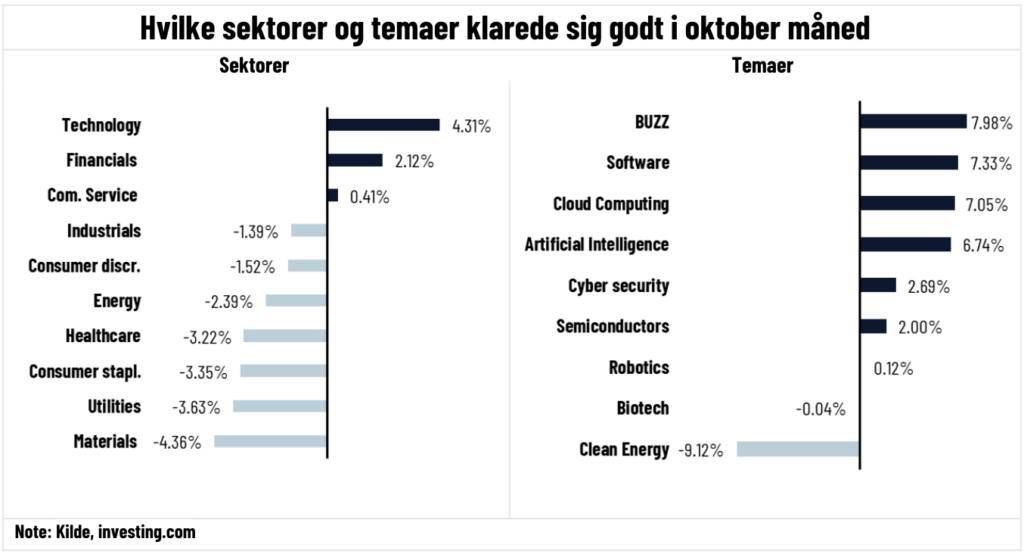

Billedet bliver dog mere klart når man ser på hvilke sektorer der klarede sig bedst. Her er top-3 præget af de tre sektorer der er udpeget som Trump favoritter, nemlig teknologi (M&A kan få renæssance) finans (deregulering). Energi (drill baby drill) ligger også rimeligt højt på trods af kraftigt faldende energipriser.

Tematisk også et rimeligt rent billede. Den grønne sektor som klar taber (manden der mener, at vindmøller ødelægger udsigten på hans golfbaner), mens MEME–temaet landede i toppen. Sekundært var alle de teknologi tunge temaer i toppen.