Muligt skifte i hvad trækker markedet

Marts bød på lidt af det samme som februar, nemlig inflationsdata fra USA, der endnu engang viste tegn på, at inflationen flader ud på nogen niveauer, som er for høje til at nå centralbankernes målsætninger. Effekten er dog heller ikke udeblevet på rentemarkedet, hvor vi har set lange renter stige ret kraftigt, samt forventninger til rentesænkninger fra FED både er sænket i antal og skudt ud i tid. Under overfladen stilles der nu endda spørgsmål ved, om der reelt kommer nogen rentesænkninger i 2024.

Aktiemarkedet fandt dog en ny case, nemlig i at væksten måske kommer til at blive bedre end ventet. Marts måned bød på yderligere acceleration i data for industrien og dermed et tegn på, at den del af økonomien kan begynde at trække en større del af læsset.

Udenfor USA er billedet fortsat en smule anderledes. I Europa ser inflationen fortsat ud til at fortsætte ned, og man skal lede længe efter selv små tegn på, at væksten er i gang med at accelerere, om end de kan findes, hvis man leder længe nok. Så modsat i USA, er casen nok for Europa, at rentefald kommer hurtigere end ventet. De burde måske allerede være kommet, hvis ikke det var fordi, man nok er lidt nervøs for at være så meget foran den amerikanske centralbank.

For Kina var det økonomiske billede også lidt det samme. Dog med lidt flere tegn på en mulig vending i de mere cykliske dele af økonomien. At der fortsat er stor usikkerhed om, det nu også holder, ses måske mest tydeligst på den kinesiske valuta, som i marts blev svækket og udfordrede de bånd, den burde handle indenfor. Dette er i min optik, et marked, der spekulerer i, om Kina vil bruge en svækket Yuan til at øge eksportvæksten

Ser vi på signalerne fra guldmarkedet, som lidt usædvanligt er steget sammen med både dollaren og renter, tyder det lidt på, at investeringstesen om, at den amerikanske centralbank måske vil acceptere inflation over deres målsætning vinder indpas i markederne. Det kan dog have den konsekvens, at de lange renter forbliver højere over længere tid, da obligationsejere skal have betaling for øget risiko på inflationssiden. Igen noget som stemmer godt overens med de kraftigt stigende renter i marts måned, på trods af centralbankens meldinger om rentesænkninger fortsat er på bordet.

Med to modsatrettede tendenser i marts, nemlig økonomisk vækst op, men rentesænkningsforventninger ned, kunne man godt forestille sig, at aktiemarkedet havde handlet fladt. Det blev dog langt fra tilfældet. Årsagen skal selvfølgelig findes i Powell (chef for den amerikanske centralbank) fastholdt forventningerne om, at de snart er klar til at sænke renter. Det gav aktiemarkedet frit spil til at fortsætte med at spekulere, selvom data måske peger i en lidt mere mudret retning. Spørgsmålet er, hvor lang tid det kan holdes i live, hvis data fortsætter med at pege i en forkerte retning. I hvert fald synes april at være startet lidt mere tvivlende op på, om vi nu også får de rentesænkninger.

Der var dog ikke nogen tvivl om, at markedet handlede på skiftet i investeringsteser. De første måneders ensidige rally ind i alt risikofyldt, trukket af forventninger om rentesænkninger, blev delvist skiftet ud med de mere cykliske dele af aktiemarkedet. Det havde så den positive effekt, at vi endelig fik lidt mere bredde tilbage i aktiemarkedet. Noget mange har efterspurgt i et stykke tid. Et sted fortsatte aktiemarkedet dog deres overmod. De private investorer fortsatte med at sende MEME aktier op (aktier der diskuteres på sociale medier). Men hos de større investorer så man en klar tendens til, at de er i gang med skifte i deres eksponering over imod de mere cykliske og industrielle dele af aktiemarkedet.

Denne flytning kunne jeg godt se fortsætte ind i foråret. Man skal muligvis nok også sørge for at få sine afkast hevet ind i land før sommeren. Fokus må forventes på et tidspunkt at blive rettet mod 2024, som præsidentielt valgår i USA. Valgår, som ofte er præget af magre afkast i månederne op til, og øget volatilitet som regel står på dagsordenen.

Værdiansættelse – afkast kan i højere grad skulle findes i de rigtige valg

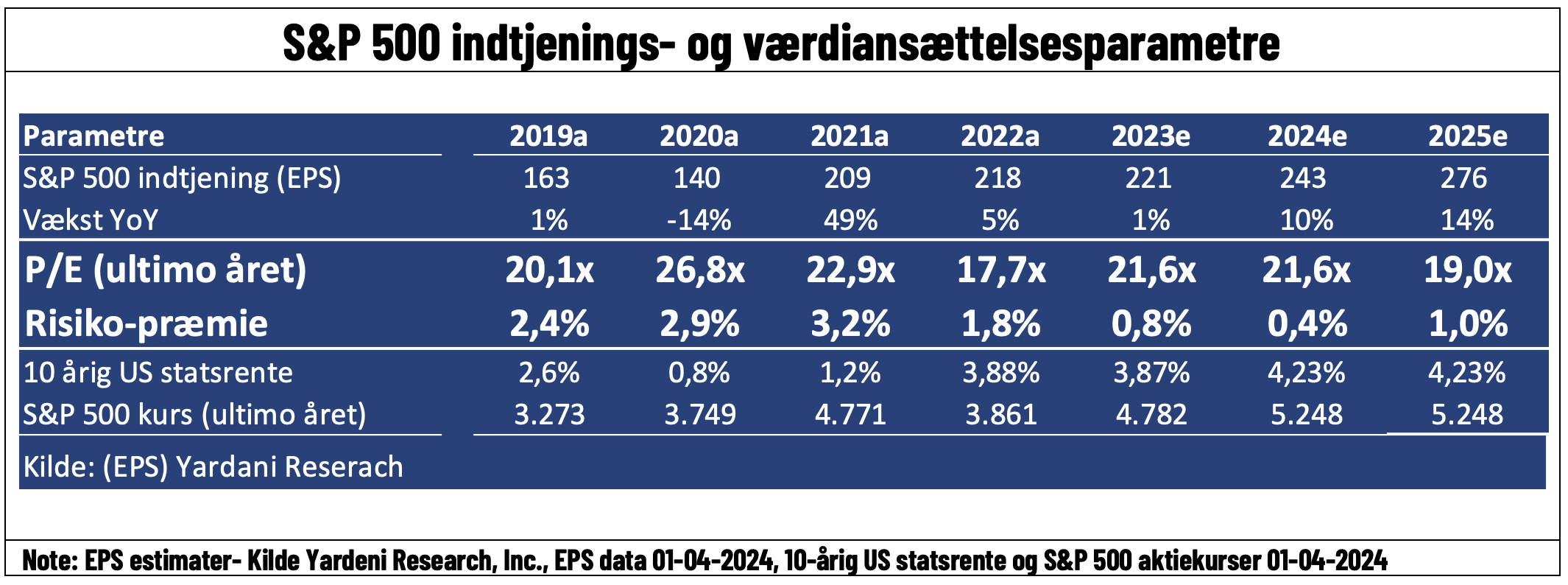

Selvom vi har set øgede forventninger til den økonomiske vækst, har det endnu ikke aflejret sig i indtjeningsforventningerne hos analytikerne (marginalt i 2025). Det skal vi dog passe på med at læse for meget ind i, idet estimater ofte er en slæbende/langsom indikator. Markedet begynder lige nu at snakke om, at vi får en ”NO-Landing” økonomi, kan vi hurtigt se visse dele af markedet, nemlig de cykliske, øge indtjeningen med 20-30%. Det er nok delvist de teser markedet kører op på lige nu.

Faktum er dog, at med kraftigt stigende renter samt indtjening, der ikke har rokket sig ud af stedet, sidder vi nu tilbage med en risikopræmie på 0,4% for 2024. En uhørt lav risikopræmie for at holde mere risikofyldte aktiver vs. obligationer.

Goldman Sachs var derfor også ude med deres nye scenarier for resten af året. Et af dem er, at Tech- sektoren og AI bølgen fortsætter, og dermed kan vi hæve prissætningen (P/E) til 23-24x. Det skyldes disse aktiers potentielt højere vækst og vægt i indeks vil trække alt op (6.000 niveauet på S&P 500). Det er dog ikke deres basisscenarium, også selvom det ikke fremgik sådan i Ekstra Bladet, da de skrev om analysen. Basisscenariet er, at øget vækst allerede er indregnet i de nuværende forventninger. Det, dét fortæller mig er, at vi måske ikke skal finde afkast på indeksniveau (medmindre AI bølgen fortsætter), men i højere grad i en mulig rotation i markedet.

Der er mange tegn på, at skulle vi se en rotation, kunne det være mod den mere cykliske del af markedet. En rotation mod den del af markedet har også den fordel, at det kan stige uden, at vi rykker væsentligt ved aktiemarkedets totale prissætning, idet de ikke vægter så højt i indeks og har en lav prissætning som udgangspunkt.

Tydelige tegn på investorskifte gående ind i 2. kvartal.

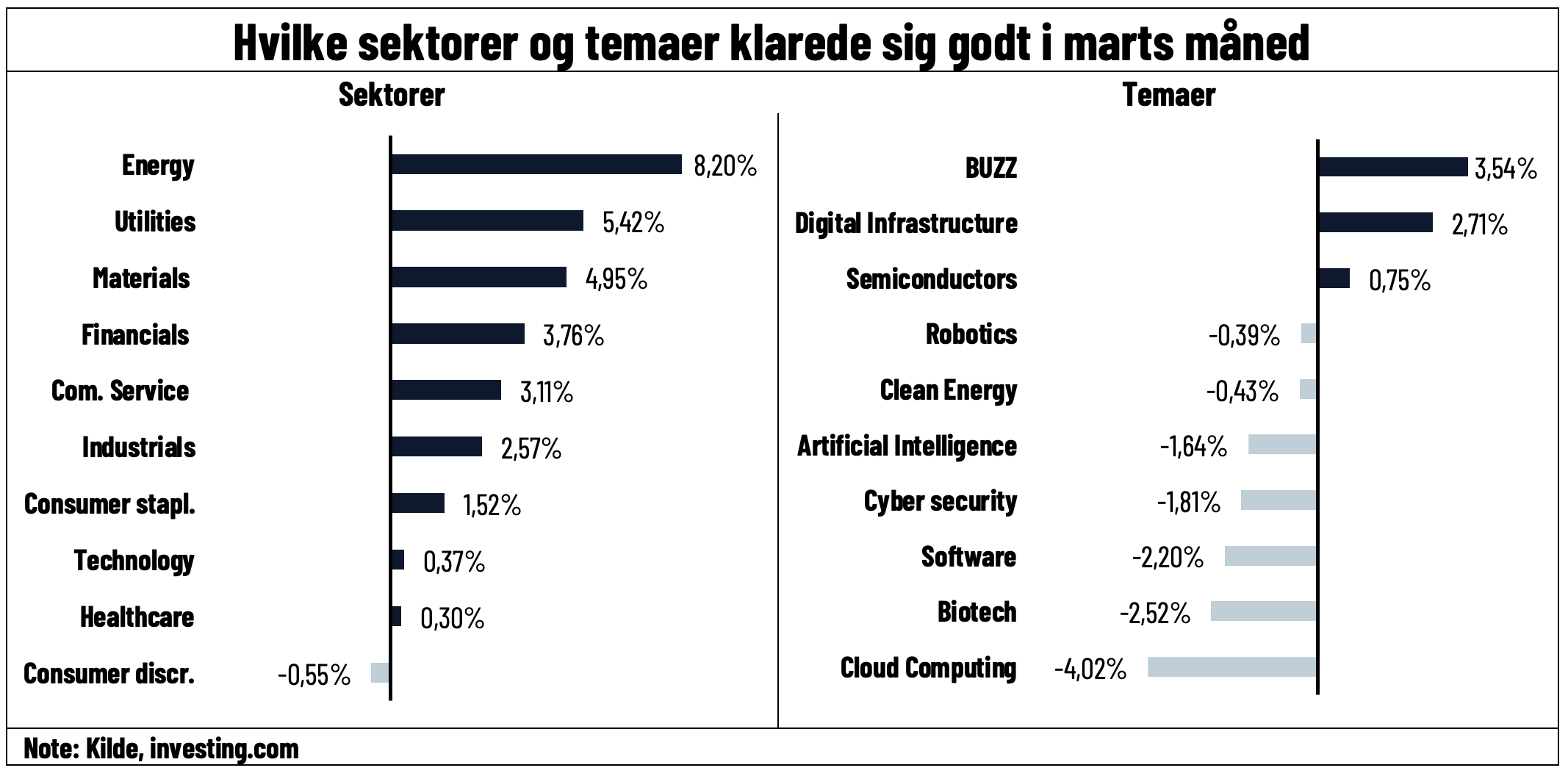

En begyndende sektorrotation ud af det, som har virket i de første par måneder af i år, og over i de mere cykliske dele, skinner ret kraftigt igennem i denne måneds afkastmæssige vindere.

Ser vi på faktorer, vinder value. En faktor som er den mest eksponerede mod øgede vækstforventninger. Ser vi på geografi, er det måske også tydeligst, at de bedste afkast ligger i den region, hvor vi netop nu lige, ser økonomien accelerer hurtigst, nemlig i USA.

Men der, hvor det bliver tydeligst, er på sektor niveau. De seks højest placerede sektorer er nogen af de allermest cykliske dele af markedet. Et skifte i investorernes eksponering kan faktisk også ses i tematiske afkast. I stort set alle temaer, ud over grøn energi, har man set massive afkast i de to første måneder af 2024, mens afkast var ret magre i marts måned. Man skal her notere sig, at mange af disse temaer indeholder de samme teknologi aktier (dog vægtet en smule anderledes).

Der er dog et sted, hvor skiftet ikke er sket. Det højeste afkast blandt temaerne skal igen findes i BUZZ (ETF med eksponering mod de aktier, som er mest diskuterede på sociale medier samt handlede blandt private investorer). Om private investorer har ret, eller bare ikke har opdaget et skifte i markedet, ja det vil de kommende måneder vise os.